热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

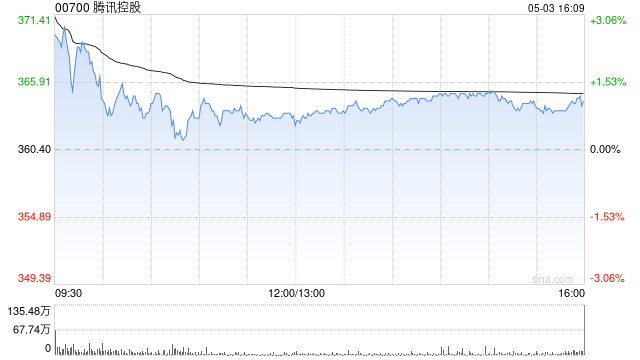

国盛证券发布研究报告称,维持腾讯控股(00700)“买入”评级,预测公司2024-2026年收入分别为6606/7076/7554亿元,同比增长8%/7%/7%。Non-GAAP净利润分别为2212/2429/2631亿元,同比增长40%/10%/8%。基于增值服务/广告各10x/20x2025e

2. 平台资质和合规性:确保平台具有合法经营资质和监管机构的监管,避免遭遇非法平台或风险。

P/E、金融企服及其他各4x/2x2025e P/S,认为合理目标价为480港元。

国盛证券主要观点如下:

高质量增长,利润超预期。

2024Q2腾讯实现收入1611亿元,yoy+8%。其中增值服务、金融企服、广告分别为788/504/299亿元,yoy+6%/+4%/+19%。2024Q2毛利率为53%,yoy+5.8pct,主要受国内游戏收入、视频账户、广告收入、小游戏、平台服务费以及视频账户内的电子商务技术服务费等高利润收入来源的推动,同时也得益于成本节约措施。费用端,2024Q2销售费用率、行政费用率分别为6%/17%,yoy+0.11/+0.03pct。利润端,Q2经调整归母净利润为573亿元、yoy+53%。

游戏:长青游戏持续改善,新游戏用户留存率高。

公司2024Q2国际市场游戏收入139亿元,yoy+9%(排除汇率波动后同比稳定),受益于Supercell旗下游戏以及《PUBG

MOBILE》的用户和流水增长。本土市场游戏收入346亿元,yoy+9%,部分受益于《地下城与勇士:起源》较好的市场表现。社交网络收入303亿元,yoy+2%,主要受音乐和视频订阅、小游戏平台服务费以及基于应用的游戏道具销售收入增加的推动,部分被音乐和游戏相关的直播服务收入下降所抵消。2024Q2增值服务毛利率达57%,yoy+3pct。

后续游戏业务将继续提速,该行预计3季度将提升到低双位数增长,主要来源于1)现有游戏:《和平精英》二季度收入同比两位数增长,日活跃用户也在七月份恢复了同比增长。《王者荣耀》同样在二季度恢复增长,主要受益于高价值虚拟物品以及内容的提升。2)新游戏:DNF手游由于有过往16年PC运营经验,因此有足够的PC用户基数,发布后的用户留存率表现亮眼,预计DNF手游有望成为又一款常青游戏。

广告:收入仍受到需求端影响,毛利率大幅提升。

2024Q2网络广告业务收入为299亿元,yoy+19%;广告毛利率56%,yoy+6.7pct。收入增长主要受到整体广告支出增加的推动。中长期看,虽然整体的广告需求仍然处于较弱的周期内,但随着广告供给的增长、以及AI等技术带来的广告推荐精准度和转化率的提升,该行预计广告仍将保持在双位数增长。

金融科技和云:金融企服稳健增长。

金融科技及企业服务2024Q2收入504亿元,yoy+4%;毛利率48%,上年同期仅为38%。其中,金融科技服务收入低单位数增长,细分来看,虽然交易数量持续增长,但每笔交易的价值有所下滑。企业服务收入仍有两位数增长,主要由云服务和电商推动。

AI应用赋能加速。

AI技术在内容推荐、视频推荐和广告投放中已经取得了良好的效果。在广告投放中,通过AI进一步提升用户画像的精准度,以此取得更高的推荐精准度以及推荐转化率,从而提高单位广告的收入。此外,在大模型方面,元宝允许用户与模型进行多种方式的互动,并获得了积极的用户反馈,预计未来随着模型能力的提升有望进一步推广。

风险提示:微信商家及创作者运营力度弱于预期,广告主需求弱于预期,游戏行业政策变化,金融政策监管变化,假设和测算误差风险。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 炒股配资理财